Банкуудын хувьцаа эзэмшигчдийн төвлөрөл буурч, нээлттэй компани болсноор засаглал сайжирна

Банкны хоёр шатлалт тогтолцоотой болсноос хойш өнөөг хүртэл нийт 35 банк байгуулагдаж байсан ч татан буугдсан нь 20 гаруй. Энэ бүхний шалтгаан нь тухайн банкны өмчлөл, удирдлагын зохистой байдал алдагдсанаар ашиг сонирхлын зөрчилтэй шийдвэр гаргахад хүргэж, улмаар санхүүгийн хүндрэлд орж, төлбөрийн чадваргүй болсноор активынх нь чанар муудсантай холбоотой.

Сүүлийн 30 жилийн хугацаанд Монголбанк тухайн цаг үеийн нөхцөл байдалд тааруулан банкны салбараа шинэчилсээр ирсэн. Харин одоо хамгийн маргаантай боловч заавал хийх ёстой нэг ажил байгаа нь банкны хувьцаа эзэмшигчдийн тоог нэмэгдүүлэн, төвлөрлийг бууруулж үйл ажиллаагааг нь нээлттэй, ил тод засаглалтай болгох явдал юм.

Банкны салбар цаашид энэ чигээрээ засаглал харьцангуй сул, өрсөлдөх чадвар дутмаг оршсоор байх уу гэдэгт хариулт өгөх цаг ирээд байна. Банкуудын эзэмшил болоод засаглалд хийх гэж буй өөрчлөлт банкны удирдлага, эзэмшигчдэд таалагдахгүй байж магадгүй.

Гэхдээ банк, санхүүгийн салбар, санхүүгийн зуучлалыг нэмэгдүүлж, цаашлаад эдийн засгийн урт хугацааны тогтвортой өсөлтийг хангах зорилтыг том зургаар нь харвал жирийн иргэд, аж ахуйн нэгжээр тогтохгүй, нийт Монгол Улсад хэрэгтэй шинэтгэл юм. Монгол Улсад өнгөрсөн 29 жилд мөрдөгдсөн хуулиар банкуудын зохицуулалт илүү либерал, хуулийн этгээдийн хязгаарлагдмал хариуцлагатай, эсвэл хувьцаат компани хэлбэртэй байх эсэхээ банкны эзэд өөрсдөө сонгодог байсны зэрэгцээ хувь эзэмшилд ч хэмжээ хязгаар тавьж байгаагүй.

Банк нь эрсдэлийг мэргэжлийн түвшинд удирдан санхүүгийн зуучлал үзүүлсний хариуд ашиг, орлого олдог бизнес боловч Монгол Улсын хувьд төрийн мөнгөний бодлогыг хэрэгжүүлэх суваг, цаашлаад эдийн засгийн өсөлтийг дэмжихүйц санхүүгийн зуучлагч болдог тул хүчирхэг, эрүүл банкны тогтолцоог бий болгох шаардлагатай.

Нөгөө талаар, банкны үйл ажиллагааг тогтвортой байлгаж, улмаар зээлийн хүүг бууруулахад банкны өмчлөгч нарын оролцоо чухал. Ялангуяа өмчлөгчийн эрх ашгийг хамгаалах төлөөлөн удирдах зөвлөл, түүний гүйцэтгэх удирдлагатай харилцах харилцаа нь байгууллагын засаглалын сайн туршлагуудыг бүрэн хангасан байх нь туйлын чухал болж байна.

Энэ оны наймдугаар сарын эцсийн байдлаар банкны салбарын нийт активын хэмжээ 34.5 их наяд төгрөг буюу манай улсын 2019 оны ДНБтэй ойролцоо үзүүлэлттэй байна. Үүнээс 20 их наяд буюу 60 орчим хувь нь олон нийтээс татан төвлөрүүлсэн харилцагч, хадгаламж эзэмшигчдийн мөнгөн хөрөнгө. Харин банкны хувьцаа эзэмшигчдийн банкаа байгуулсан хөрөнгө буюу өөрийн хөрөнгө нь гурван их наяд орчим төгрөгтэй тэнцэж буй. Нэг ёсондоо, банкны нийт активын есөн хувьд ч хүрэхгүй хөрөнгийг эзэмшигчид нийт хөрөнгөтэй холбоотой шийдвэрийг гаргаж байна. Гэтэл олон улсын судалгаагаар хувь эзэмшлийн төвлөрөл өндөр байх тусам банкны санхүүгийн тогтвортой байдалд сөргөөр нөлөөлдөг бөгөөд илүү эрсдэлтэй стратеги, үйл ажиллагаа эрхлэх хандлагатай байдаг нь санхүү төлбөрийн чадварын эрсдэлийг нэмэгдүүлдэг ажээ.

Тиймээс банкуудын засаглалыг сайжруулж, хувьцаат компани хэлбэртэй болгохыг Улсын Их Хурлаас баталсан “Алсын хараа-2050” Монгол Улсын урт хугацааны хөгжлийн бодлого, Төрөөс мөнгөний бодлогын талаар баримтлах үндсэн чиглэл, “Зээлийн хүүг бууруулах стратеги” болон Монголбанкнаас гаргасан “Банкны салбарын шинэтгэлийн хөтөлбөр 2020-2023” баримт бичигт тус тус тусгаад байна. Ингэснээр банкны засаглал эрүүлжиж, чанаргүй зээлийн эрсдэл багасаж, үүнийг дагаад бусад зээлдэгчийн зээлийн хүүд шингэдэг зардал буурах боломжтой юм.

Энэ бүхнийг Банкны тухай хуульд нэмэлт, өөрчлөлтөөр оруулах бөгөөд үүнийг дагалдан хэд хэдэн хуульд өөрчлөлт оруулахаар хуулийн төслүүдийг хэлэлцэж байгаа. Мэдээж томоохон өөрчлөлт тул өнөөдөр хууль баталсан ч шууд дагаж мөрдүүлэх боломжгүй. Цаг хугацаа, бэлтгэл ажил хэрэгтэй. Банкуудын төлөөлөл ч гэсэн хугацаа хэрэгтэйг, хөрөнгийн зах зээлээ хөгжүүлж, иргэдийн санхүүгийн боловсролыг дээшлүүлж, хөрөнгө оруулалтын мэргэжлийн сангууд бий болж, хөрөнгийн зах зээлийн хоёр дахь арилжаа идэвхжиж байж энэ стратегиуд нийт санхүүгийн салбартаа амжилттай, одоо байгаа банкуудаа боомилчихгүйхэн шиг хэрэгжинэ гэдэг байр суурь илэрхийлж буй. Банкны өөрийн хөрөнгө болох гурван их наяд орчим төгрөгийн төвлөрлийг бууруулж, хөрөнгийн зах зээлд хувьцааг арилжаалахад тодорхой хугацаа, төлөвлөгөө, зах зээлийн судалгаа шаардлагатай.

Энэ бүхнийг Банкны тухай хуульд нэмэлт, өөрчлөлтөөр оруулах бөгөөд үүнийг дагалдан хэд хэдэн хуульд өөрчлөлт оруулахаар хуулийн төслүүдийг хэлэлцэж байгаа. Мэдээж томоохон өөрчлөлт тул өнөөдөр хууль баталсан ч шууд дагаж мөрдүүлэх боломжгүй. Цаг хугацаа, бэлтгэл ажил хэрэгтэй. Банкуудын төлөөлөл ч гэсэн хугацаа хэрэгтэйг, хөрөнгийн зах зээлээ хөгжүүлж, иргэдийн санхүүгийн боловсролыг дээшлүүлж, хөрөнгө оруулалтын мэргэжлийн сангууд бий болж, хөрөнгийн зах зээлийн хоёр дахь арилжаа идэвхжиж байж энэ стратегиуд нийт санхүүгийн салбартаа амжилттай, одоо байгаа банкуудаа боомилчихгүйхэн шиг хэрэгжинэ гэдэг байр суурь илэрхийлж буй. Банкны өөрийн хөрөнгө болох гурван их наяд орчим төгрөгийн төвлөрлийг бууруулж, хөрөнгийн зах зээлд хувьцааг арилжаалахад тодорхой хугацаа, төлөвлөгөө, зах зээлийн судалгаа шаардлагатай.

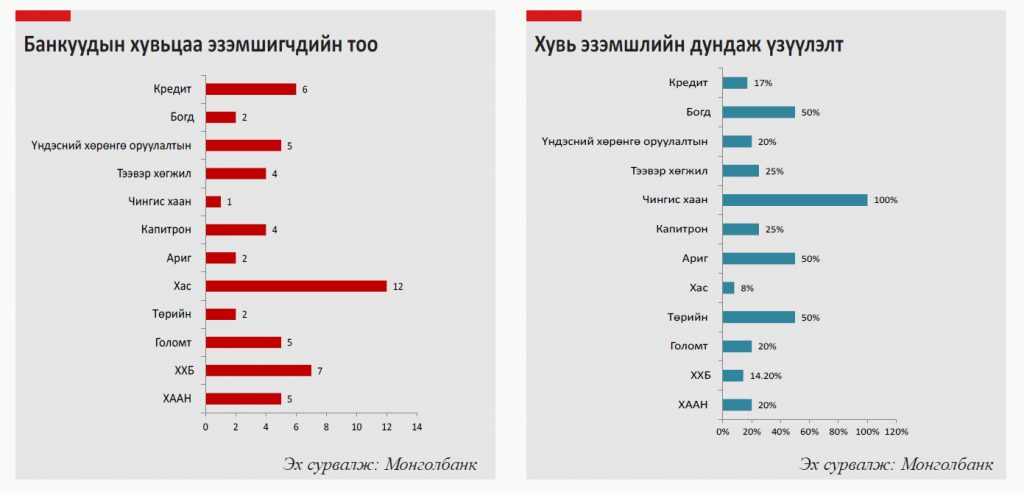

Дээр дурдсан баримт бичигт тусгаснаар банкны хувьд нэг хувьцаа эзэмшигч холбогдох этгээдийн хамт эзэмших хувьцааны дээд хэмжээг нийт гаргасан хувьцааны 20 хувиар хязгаарлана. Олон улсад ч ийм л жишиг байдаг. Европын холбооны гишүүн улсуудад банкны нэг хувьцаа эзэмшигчийн хувийг 20-иор хязгаарлаж, хувь эзэмшил 30, 40 хувь зэргээр нэмэгдэх тусам зохицуулагч буюу хянан зохицуулагчаас тухай бүрд зөвшөөрөл авдаг аж. Харин компанийн хэлбэрийн хувьд Зүүн Европын, ялангуяа шинээр зах зээлийн эдийн засагт шилжсэн улсууд болон Скандинавын хойгийн орнууд, Австри, Германд банкийг үүсгэн байгуулах хэлбэр заавал хувьцаат компани байдаг хуультай. Үүний зэрэгцээ хувьцаа эзэмшигчийн тоо, хөрөнгө оруулах, хувь нийлүүлэх дээд, доод хэмжээ болон компанийн заавал гаргаж өгөх мэдээллийг ч нэг бүрчлэн хуульчилдаг аж. (Нэгж хувьцаа эзэмшигчийн хувь эзэмшлийн талаарх дэлгэрэнгүй мэдээллийг графикаас харж болно).

Энэ удаагийн банкны салбарын шинэтгэл ч мөн энэ чиглэлд хэрэгжих аж. Шинээр байгуулагдах банкууд олон улсын жишгээр эх сууриа тавих бол одоо байгаа банкуудын хувьцаа эзэмшигчид 20-оос дээш хувийн эзэмшлээ нээлттэй болон хаалттай хэлбэрээр задална гэсэн үг. Хугацааны хувьд стратегийн баримт бичигт зааснаар хийгдэх боломжтойг албаны мэргэжилтнүүд илэрхийлсэн.

Эхний ээлжинд олон улсын санхүүгийн байгууллага, хөрөнгө оруулагчдаас өгсөн банкны өөрийн хөрөнгийг нэмэгдүүлэх “гэрийн даалгавар”-аа хийх ёстой. Монголбанкны зүгээс банк тус бүрийн гаргасан тогтворжуулалтын болон бизнес төлөвлөгөөг үнэлж, хуульд оруулсан өөрчлөлтийн дагуу бэлтгэл хангаж, шаардлагатай дүрэм журам, зааварчилгаа, арга аргачлалыг боловсруулж гаргах юм байна.

Улмаар хуульд заасан хугацаанд багтаж компаниа хувьцаат компани болгон өөрчилж, хувьцаагаа нийтэд санал болгох, эрх бүхий байгууллагад бүртгүүлэх зэрэг шаардлага тавихаар хэлэлцэж буй аж. Гэхдээ хууль, түүнийг хэрэгжүүлэх зэрэг нарийвчилсан зохицуулалтыг тодорхойлох чиг үүрэг нь УИХ-аас байгуулагдах хуулийн төслийн ажлын хэсэг, байнгын хороонд ногдож байна.

АНУ-аас эхлэлтэй 2008 оны дэлхийн санхүүгийн хямралын шалтгаан нь банк, санхүүгийн байгууллагуудын эрсдэлийн удирдлага хангалтгүй, зохистой засаглал алдагдсанаас үүдэлтэй байсан. Тиймээс банкны зохистой засаглалыг хангах чиглэлээр банкны үйл ажиллагаа, хяналт шалгалтын олон улсын зарчим шинэчлэгдэж байна. Банкны өмчлөгчид буюу хувьцаа эзэмшигч, хяналтын буюу төлөөлөн удирдах зөвлөл, гүйцэтгэх удирдлагын харилцаа зохистой байж гэмээнэ засаглал нь эрүүл байдаг. Эдийн засгийн идэвхжлийн үед уул уурхай, барилгын салбарт их хэмжээний зээл олгосноос эргээд макро орчин савлахад зээлдэгч нар зээлээ төлж чадахгүйд хүрдэг. Нөгөө талаар, гүйцэтгэх захирлууд ч гэсэн тухайн жилийн үйл ажиллагааг ашигтай гаргаж, өндөр цалин урамшуулал авах сонирхолтой байдаг нь урт хугацаанд, тогтвортой үйл ажиллагаа явуулах гэсэн хувьцаа эзэмшигчдийн эрх ашигтай зөрчилддөг аж.

Манай банкны салбарт оршсоор байгаа засаглалын эл хямралыг банкуудыг өөрийн хөрөнгөө нэмэгдүүлэх хугацаатай үүрэг даалгавар өгөөд байгаагаар илэрхий болсон гэж ч үзэж болно. Одоогийн засаглалын хэлбэрээр манай банкуудын өөрийн хөрөнгөө нэмэгдүүлэх нөөц шавхагдсан гэхэд хэтрүүлсэн болохгүй.

Банкууд гаднаас хөрөнгө оруулагч татах эсвэл хувьцаагаа задлахаас өөрөөр хөрөнгийн эх үүсвэрээ нэмэгдүүлэх боломж нь хязгаарлагдмал байгаатай зэрэгцэн олон улсын стандартууд банкны энгийн хувьцаагаар бүрддэг нэгдүгээр зэрэглэлийн өөрийн хөрөнгөд тэргүүлэх ач холбогдол өгч, түүнийг нэмэгдүүлэхийг шаардах болжээ. Тиймээс нээлттэй компани болсноор банкууд өөрийн эх үүсвэрийг нэмэгдүүлэх боломжууд нь илүү өргөн болно.

Хөрөнгийн бирж, зохицуулагч байгууллагын шаардлага хангасан санхүүгийн эх үүсвэр татах олон төрлийн хэрэгсэл гаргах боломж улам нэмэгдэх юм. Тухайлбал, нээллтэй хувьцаат банк нь бонд, өрийн бичиг, хадгаламжийн сертификатыг хөрөнгийн анхдагч болон хоёрдогч захад гаргах, арилжаалах боломж нь нэмэгдсэнээр аль нэг хадгаламж эзэмшигч, харилцагч мөнгөн хөрөнгөө гэнэт татах, “банкнаас дайжих” эрсдэлээс сэргийлэх гарц болно гэдгийг Монголбанкны Хууль, эрх зүйн газрын Эрх зүйн бодлогын хэлтсийн захирал Б.Эрдэнэхуяг ярьсан.

Тиймээс энэ удаагийн банкны салбарын шинэтгэл нь банкны хуулийн этгээдийн хэлбэрийг зөвхөн хувьцаат компани болгож, удирдлагын эрсдэлийг бууруулах замаар зохистой засаглалыг бүрдүүлэн, цаашид Монгол Улсын урт хугацааны эдийн засгийн өсөлт, хөгжилд дэмжлэг болгоход чиглэж байна.

Mongolian Economy сэтгүүлийн 2020 оны арваннэгдүгээр сарын дугаараас